A sikeres nemzetközi terjeszkedés digitális feltételeit bemutató cikksorozatunk következő részében megvizsgáljuk, hogyan válasszuk ki a legnagyobb üzleti potenciállal bíró exportpiacot, és hogyan készítsük elő a piacra lépést.

Export témájú cikksorozatunk bevezetőjében már röviden ismertettük az üzleti példákban szereplő, képzeletbeli hazai vállalkozást. Most nézzük meg, hogyan választunk ki számára egy potenciális exportpiacot. Kezdjük a piacelemzéssel!

Mi a piacelemzés és miért szükséges?

- Mekkora a potenciálisan elérhető közönségméret és az átlagos vásárlóerő? Röviden: mekkora a piac, amire be szeretnénk lépni?

- Milyen sajátosságokkal kell számolnunk az egyes piacokon? Hogyan vásárol a célcsoport, és mely digitális csatornákat használja erre? Milyen szállítási és fizetési módokat preferál?

- Milyen a piaci verseny a digitális térben? Hány potenciális versenytárs van jelen a piacon, mekkora a részesedésük és hogyan pozicionálják magukat? Milyen átlagos hirdetési árakkal kell számolnunk a főbb digitális csatornákon?

A piacelemzés során azonosított tényezők segítségével nem csak képet kaphatunk arról, hol van a legnagyobb esély az üzleti sikerre, hanem ez szolgál alapként a piacra lépési stratégiánkhoz is. Minél pontosabban látunk egy adott piacot, annál jobb tervet tudunk összerakni a piacra lépéshez.

Mivel a képzeletbeli vállalkozásunk a táplálékkiegészítők piacán működik és egy jól meghatározott csoportot céloz, nincs más dolgunk, mint megvizsgálni a környező piacokat a fenti szempontok mentén. (Példánkban elsősorban az EU piacokra fókuszálunk, mivel exportoldalon 70% felett van az EU részaránya, és jogi, adminisztratív és logisztikai szempontból is sokkal egyszerűbb egy magyar vállalkozásnak az EU-tagállamokba exportálni, mint az EU-n kívülre).

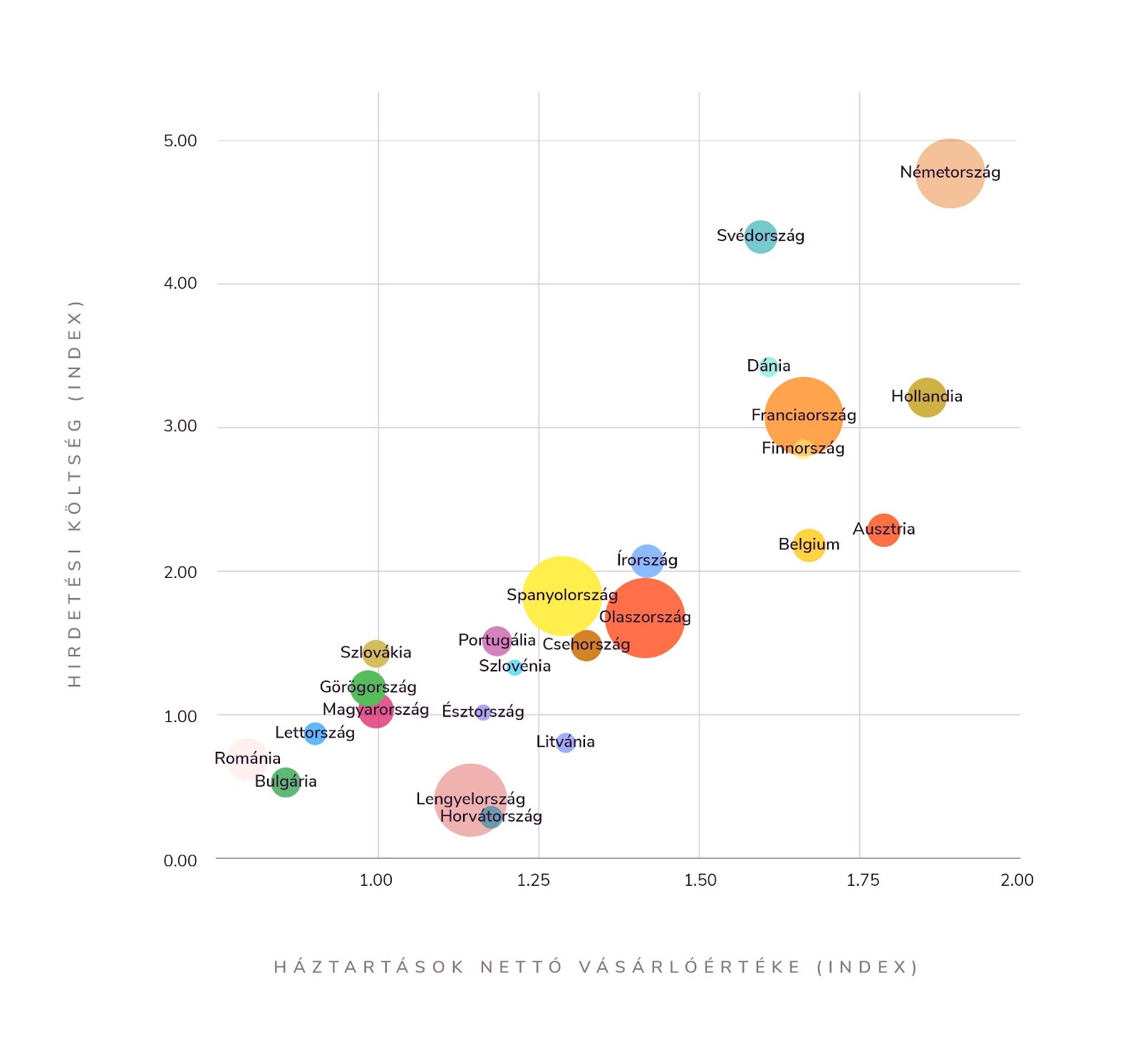

Elsőként megvizsgáljuk, hogyan viszonyul egymáshoz a potenciális közönségméret, az átlagos vásárlóerő és a hirdetési költség az egyes országokban. Ehhez többféle publikus adatforrást is segítségül hívhatunk. Ehhez a cikkhez a potenciális közönségméretet és a hirdetési költséget pl. a Google Ads és a Meta kampánytervezőiből, a vásárlóerőt pedig az EUROSTAT ingyenes adatbázisából nyertük ki.

A vízszintes tengelyen a háztartások nettó árbevételét, a függőleges tengelyen pedig a hirdetési költséget ábrázoltuk. Az egyszerűség kedvéért a tengelyeken indexált adatok láthatók, azaz az értékek meghatározásához a magyar adatokat vettük bázisként. Az adatpontok mérete a potenciális közönségméretet mutatja.

A grafikonon az látszik, hogy az országok két csoportba rendeződnek:

a jobb felső sarokban azok az országok vannak, ahol a hazainál 1,5-2-szer magasabb a vásárlóerő, és 2-5-ször magasabbak a hirdetési költségek. Ezek az országok nem ígéretesek export szempontból, mert a magasabb hirdetési költségek mellé valószínűleg nem tudnánk arányosan nagyobb bevételt generálni (a német piacon pl. nem tudnánk ötszörös áron értékesíteni a termékeket).

A bal alsó sarokban láthatók azok az országok, ahol 1-1,5-szer magasabb vásárlóerőhöz 1-2-szer magasabb hirdetési költségek tartoznak. Ebben a szegmensben már érdemes lehet nézelődni, hiszen a költségek és a vásárlóerő közelebb vannak egymáshoz. Itt 3 ország különösen ígéretesnek tűnik: Lengyelországban, Litvániában és Horvátországban a hazainál nagyobb vásárlóerő mellé a magyarnál valamivel alacsonyabb hirdetési árak tartoznak. A lengyel piac ráadásul a magyarnál kb. 5-ször nagyobb, míg a litván és a horvát 2-3-szor kisebb.

Ez alapján Lengyelországot érdemes közelebbről is megnéznünk a piaci sajátosságokat tekintve. Ehhez a Google Market Finder eszközét, illetve a Digital 2022 riportot hívtuk segítségül. Az adatokból azt látjuk, hogy a lengyel lakosság 76%-a aktív internetfelhasználó, az internetezők 93%-a pedig mobiltelefonról is netezik. A weboldalak forgalmának 51%-a érkezik mobileszközről, és 48%-a desktopról. Az internetezők főként a keresőmotorokat (97%-ban a Google-t) és árösszehasonlító oldalakat használnak márkákkal kapcsolatos információgyűjtésre, de 37%-uk a social médiát is használja erre a célra. 86%-uk fogyaszt videós tartalmakat, 93%(!)-uk pedig streamingre is használja az internetet. 31%-uk blokkolja a cookie-kat, és 38%-uk használ adblockert legalább részben. 58%-uk vásárolt az interneten keresztül valamit az elmúlt évben. Az online vásárlókat főként az ingyenes szállítás, az akciók és kuponok, valamint az értékelések befolyásolják, a fizetési módok közül pedig a banki átutalást és az e-wallet applikációkat preferálják, bankkártyával pedig szinte egyáltalán nem fizetnek online.

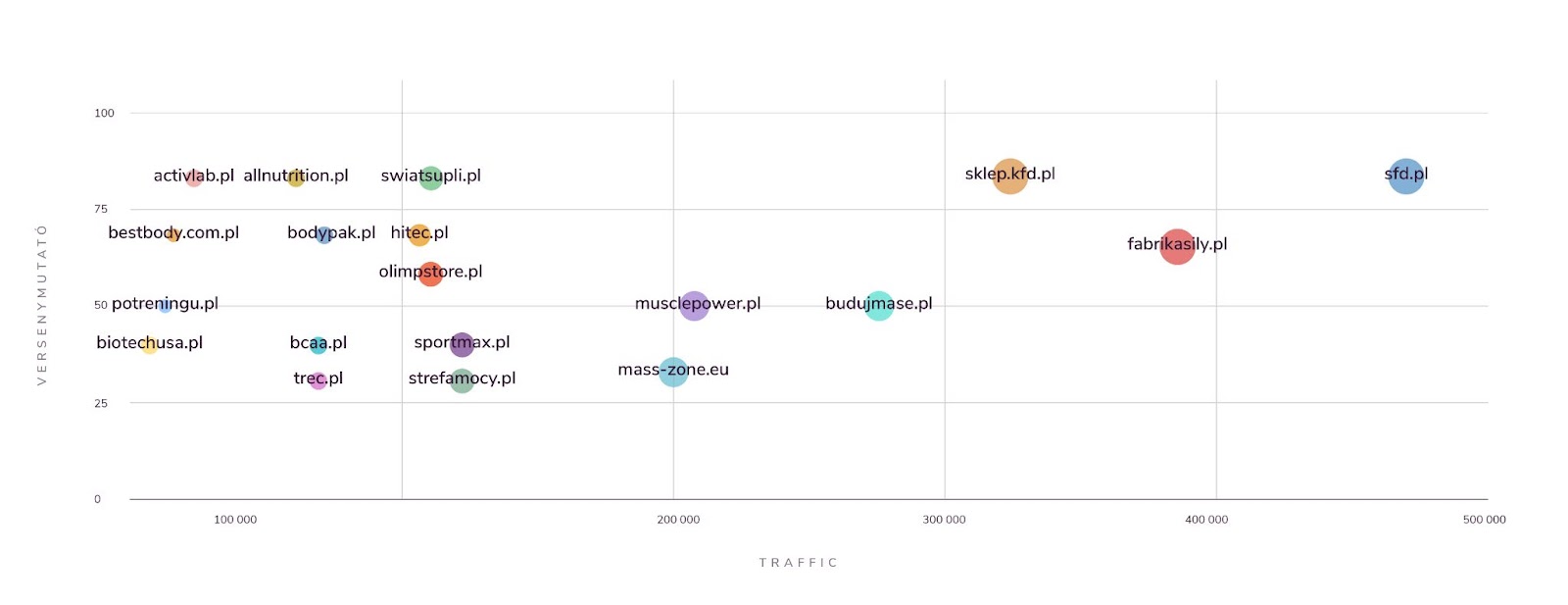

A főbb versenytársakat egy adott országban szintén többféle módszerrel vizsgálhatjuk. A mostani elemzésünkben elsődlegesen az organikus forgalomra támaszkodunk, mivel ez nagyon jó indikátora annak, hogy az egyes versenytársak milyen márkaismertséggel és bevétellel rendelkeznek — leegyszerűsítve abból indulunk ki, hogy minél nagyobb egy site organikus forgalma, annál erősebb piaci szereplő. (A valóságban persze ez nincs mindig így, az organikus forgalom és a piaci pozíció nincs mindig lineáris kapcsolatban egymással, de ettől függetlenül egy ismeretlen piacról kiindulásként megbízható képet ad a fent említett mutató.) A versenytársak organikus forgalmának vizsgálatára a SEMRush nevű platformot használtuk, amivel többek között adott domainek látogatási statiszikáit lehet böngészni (rengeteg egyéb hasznos funkció mellett).

Az organikus forgalom mellett egy egyszerű indexálási módszerrel megnéztük, hogy az adott versenytárs milyen mértékben mutat átfedést képzeletbeli ügyfelünkkel (ugyanazokat a termékeket/termékkategóriákat árulja-e, ugyanazt a célcsoportot célozza-e legalább részben vagy egészben, mennyire hasonlóan pozicionál, mennyire hasonló tartalmakat és funkciókat használ az oldalon). Ezen faktorok mentén a versenytársakat elhelyeztük egy 1-100 közötti skálán, ahol a 1-es érték a legkevésbé komoly, míg a 100-as érték a legkomolyabb versenytársakat jelöli.

A grafikonról az olvasható le, hogy a piac 40%-át 3 oldal birtokolja (sfd.pl, kfd.pl, fabrykasily.pl), míg 60%-a kisebb forgalmú oldalak között oszlik meg. A top 3 oldal közül ráadásul mindegyik hasonló, illetve egyező termékeket árul, és legalább részben ugyanazt a közönséget célozza, mint képzeletbeli ügyfelünk. Viszont jó hír, hogy a legnagyobb versenytársak mindannyian egy szélesebb közönségre lőnek, és 100%-os egyezést egyetlen oldal esetében sem találtunk, ami azt jelenti, hogy jelentős közvetlen versenytárs nincs jelenleg a vizsgált piacon.

A fentiek alapján tehát az alábbi exportstratégiát javasoljuk:

- A piaci és hirdetési mutatók vizsgálata alapján elsődleges piacként Lengyelországot jelöljük meg.

- Mivel a célpiacon jelenleg nincs jelentős részesedéssel rendelkező közvetlen versenytárs, változatlan célcsoportot (egészségtudatos családanyák), pozicionálást és vásárlószerzési módszereket (fókuszált tartalmak és közösségépítés) javaslunk, azzal a céllal, hogy a top szereplőktől vásárlókat hozzunk el, kezdetben akár alacsonyabb profit mellett.

- A főbb versenytársak meglévő vásárlói mellett pedig a célközönség azon részét javasoljuk célozni, amelyik még nem rendelkezik meglévő márkapreferenciákkal, és a vásárlói útvonal elején van (életmódváltáson gondolkodik), így megfelelően célzott tartalmakkal jelentősebb árverseny nélkül akvirálható.

Reméljük, hogy a cikk végére érve sikerült mindenkit meggyőznünk arról, hogy a piacelemzés és a piacra lépési stratégia kialakítása egyáltalán nem bonyolult, és minimális utánajárással teljesíthető feladat. Használjátok bátran a fenti módszereket az exportlehetőségeitek beazonosításához!

A cikksorozatunk következő részében megvizsgáljuk, milyen médiastratégia mentén valósítható meg a piacra lépés a képzeletbeli projektünkben. Tartsatok velünk!